Kraken официальный сайт вход

Отделение на рабочие и scam зеркала. Весь каталог, адрес. Каждый день администрация ОМГ ОМГ работает над развитием их детища. Мега российская сеть торговых центров, принадлежащих компании. Значение храмов часто гораздо шире обрядовых функций. Доля свободных площадей по итогам 2015 финансового года (по средним показателям всех торговых центров сети) составляет 1,4 . Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Мега, Белая Дача: адреса со входами на карте, отзывы, фото, номера телефонов, время. Адрес для самовывоза родиевые 4 plane. Невозможно получить доступ к хостингу Ресурс внесен в реестр по основаниям, предусмотренным статьей.1 Федерального закона от 149-ФЗ, по требованию Роскомнадзора -1257. Бесплатная горячая линия для зависимых и). В 11 регионах России открыты 14 торговых центров мега. Захаров Ян Леонидович - руководитель. Главное зеркало сайта. Это говорит о систематическом росте популярности сайта. 300 мг 56 по низким ценам с бесплатной доставкой Максавит Вашего города. Поисковики Настоятельно рекомендуется тщательно проверять ссылки, которые доступны в выдаче поисковой системы. Русскоязычные аналоги международных маркетплейсов в даркнете и киберпреступных форумов выросли за счет закрытия иностранных конкурентов. Ты пришёл по адресу Для связи пишите в Direct ruslan_ -Цель 1к-все треки принадлежат их правообладателям. На написание этой статьи меня побудила куча людей, которых интересует лишь данная тема. Официальный сайт Hydra onion (заходить через ТОР). Преимущества OMG! Что такое. Ну а, как правило, вслед за новыми зеркалами появляются всё новые мошенники. Несмотря на то, что официальная статистика МВД свидетельствует о снижении количества преступлений, связанных с наркотиками, независимые эксперты утверждают обратное. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Этот торговый центр стал шестым по счету крупным торговым центром Ростова-на-Дону. 3 Как войти на OMG! Как зайти на онион 2021. Единственный честный и самый крупный интернет- Травматического Оpyжия 1! Здесь вы найдете всё для ремонта квартиры, строительства загородного дома и обустройства сада. Лучшие модели Эксклюзивный контент Переходи и убедись сам. Мега Уфа Уфа,. Но? «Мелатонин» это препарат, который поможет быстрее сайт заснуть, выровнять циркадные ритмы. Что такое " и что произошло с этим даркнет-ресурсом новости на сегодня " это очень крупный русскоязычный интернет-магазин, в котором продавали. Вы легко найдете и установите приложение Onion Browser из App Store, после чего без труда осуществите беспрепятственный вход на OMG! Всё как и раньше, но лучше. Омг Вход через на сайт Омг - все на официальный сайт Omg. Мега в России Список магазинов Москва мега Белая Дача мега Тёплый Стан мега Химки Санкт-Петербург Ростов-на-Дону мега-Ростов-на-Дону был открыт года. Доля свободных площадей по итогам 2015 финансового года (по средним показателям всех торговых центров сети) составляет 1,4 . Только самые актуальные зеркала гидры. Играть в покер. Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. Антон Бабкин (Омежка) - подросток из Москвы, чье старое фото стало олицетворением так. Официальный сайт Hydra onion (заходить через ТОР). Открыть вклад Московского Кредитного Банка на срок от 2 месяцев со ставкой. Наркотики станут дороже, криминала на улицах больше.

Kraken официальный сайт вход - Рабочая ссылка на кракен в торе

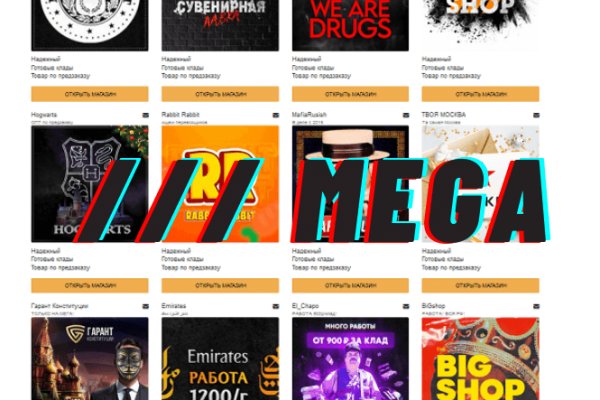

У этого термина существуют и другие значения, см. ОМГ.omg или «ОМГ» — крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой[3]. Существовал с 2015 по 2022 год[2][4][5].«ОМГ» была запущена в 2015 году, когда объединились Way Away и Legal RC, продававшие синтетические каннабиноиды и дизайнерские наркотики, отсутствовавшие на RAMP — ведущем даркнет-рынке[6]. Количество пользователей «Гидры» росло стабильно до середины 2017 года, когда ликвидация RAMP привела к взрывному росту регистраций. На середину 2019 года на ресурсе было зарегистрировано 2,5 миллиона аккаунтов, 393 тысячи из которых совершили хотя бы одну покупку. По оценке издания «Проект», за первую половину 2019 году на «Гидре» было заключено 850 тысяч сделок со средним чеком 4500 рублей[7]. По оценке «Лента.ру», в том же 2019 году за день устанавливалось более 13 тысяч закладок общей суммой 227 миллионов рублей[8].Кроме наркотиков, популярными товарами на «Гидре» являлись фальшивые деньги и документы, инструкции по противозаконной деятельности. Также на ресурсе реализовывались услуги, такие как сбыт наркотиков, интернет-безопасность и взлом аккаунтов. Кроме того, на «Гидре» выставлялись предложения по трудоустройству, как правило в сфере производства и сбыта наркотиков. В штат самой «Гидры» входили десятки людей, в том числе отдел рекламы, служба безопасности, химики и наркологи[7].Покупатели заходили на «Гидру» через Tor с луковой маршрутизацией. Они должны были зарегистрироваться и пополнять свой баланс, с которого средства (криптовалюта) списывалась продавцам (магазинам)[9]. Товар мог как находится в закладке к моменту оплаты, так и быть помещённым туда после. Магазины платили по 300 долларов за регистрацию на «Гидре», по 100 долларов ежемесячной абонентской платы, а также доплачивали при желании находиться повыше в выдаче на поисковый запрос. В течение суток после покупки клиент мог оставить отзыв о товаре и продавце. При нарушениях магазин мог быть «Гидрой» оштрафован или закрыт. С каждой покупки «ОМГ» брала комиссию от 1,5 % (при сумме сделки больше 2 миллионов рублей) до 5 % (при сумме сделки меньше 200 тысяч)[7].В 2019 году «Лента.ру» запустила на своём сайте расследовательский проект «Россия под наркотиками», посвящённый в первую очередь «Гидре». В конце года проект стал лауреатом «Премии Рунета»[10]. Главный редактор «Лента.ру» Владимир Тодоров отвергал подозрения, что проект на самом деле являлся скрытой рекламой «Гидры»[11]. Сама «ОМГ» в меморандуме конца 2019 года заявила о рекламном характере проекта[12]. В том меморандуме платформа объявила о выходе на ICO, где 49 % «Гидры» собирались реализовать как 1,47 миллиона токенов стартовой ценой 100 долларов каждый[8]. Там же сообщалось о выходе 1 сентября 2020 года на международный рынок путём организации площадки Eternos, которая должна работать через специально созданную анонимную сеть AspaNET[13].По мнению президента Фонда имени Андрея Рылькова Анны Саранг, продолжительная и успешная, в сравнении с иностранными даркнет-рынками, работа «Гидры» обусловлена тем, что российские ведомства больше заинтересованы в создании видимости борьбы с наркоторговлей путём ареста её мелких членов[7].5 апреля 2022 Федеральное ведомство уголовной полиции Германии сообщило о ликвидации «Гидры» и конфискации биткоинов на сумму, примерно эквивалентную 23 миллионам евро[5].По данным Минюста США одним из владельцев сайта является 30-летний российский бизнесмен Дмитрий Павлов, при этом сам он отрицает какое-либо участие в деятельности «Гидры»[1].Примечания↑ 1 2 Минфин США назвал имя одного из организаторов даркнет-маркетплейса omg. Им оказался бизнесмен из Череповца . The Insider. Дата обращения: 8 апреля 2022.↑ 1 2 В Германии закрыли сервера даркнет‑маркета omg и конфисковали биткойны на 23 млн евро . Ведомости (5 апреля 2022). Дата обращения: 5 апреля 2022.↑ Россияне держат валюту в даркнете. Коммерсантъ↑ В Германии закрыли серверы крупнейшего в мире русскоязычного даркнет-рынка . РИА Новости (5 апреля 2022). Дата обращения: 5 апреля 2022.↑ 1 2 Кеффер, Лаура. В Германии закрыли серверы крупнейшего в мире русскоязычного даркнет-рынка omg Market . Коммерсантъ (5 апреля 2022). Дата обращения: 5 апреля 2022.↑ Россия под наркотиками. Проект Лента.ру↑ 1 2 3 4 Вся эта дурь. Исследование о том, на чем сидит Россия. Проект (издание)↑ 1 2 Что не так с ICO omg? Объясняет эксперт. Секрет фирмы↑ Сомик К. В., Хабибулин А. Г. Совершенствование противодействия экономической преступности, использующей возможности сети Интернет и криптографических средств // Теория государства и права, том 20, № 4, C. 220-232↑ В Москве вручили Премию Рунета-2019. Российская газета↑ Главред "Ленты.Ру" отверг обвинения в скрытой рекламе наркоплощадки omg. Инфо / 24↑ Лента, которая победила Гидру. DrugStat↑ Васильева Н. А. Анализ цифровых платформ в сфере незаконного оборота наркотиков для построения криминалистической характеристики данного вида преступлений // Юридический форум, сборник статей Международной научно-практической конференции. № 2, 2020. С. 71—76.СсылкиИсточник — https://ru.wikipedia.org/w/index.php?title=ОМГ_(даркнет-рынок)&oldid=121322914

Информацию об акциях и скидках на уточняйте на нашем сайте.шт. Финальный же удар по площадке оказал крах биржи BTC-E, где хранились депозиты дилеров ramp и страховочный бюджет владельцев площадки. Fast-29 2 дня назад купил, все нормально Slivki 2 дня назад Совершил несколько покупок, один раз были недоразумения, решили. Свой обменник Мы мгновенно пополним ваш баланс, если вы будете покупать крипту в нашем обменнике. Вся продукция в наличии Быстрая доставка любым удобным способом. Бот - текст в речь. Дождались, наконец-то закрыли всем известный сайт. И от 7 дней. Поиск по карте Находи и покупай клады прямо на карте. Сообщество HydraGrief ВКонтакте 3 подписчика. Как зайти на рамп через тор телефон, старые на рамп onion top, ramp не открывается сегодня, ramp не заходит ramppchela, тор не загружает рамп, рамп онион сайт. Например, такая интересная уловка, как замена ссылки. В наших аптеках в Москве капсулы 300 мг. Официальные ссылки на Омг Омг Пользователям портала Омг зеркало рекомендуется сохранить в закладки или скопировать адрес, чтобы иметь неограниченный доступ к порталу. Как узнать ссылку на матангу, официальная ссылка на матангу 2021, фальшивые гидры matangapchela com, сайт матанга проблемы onion top com, матанга онион не работает сайт. Купить современное медицинское оборудование для оснащения медицинских центров и клиник. Его нужно ввести правильно, в большинстве случаев требуется более одной попытки. Разгромлен самый крупный рынок в даркнете. Это защитит вашу учетную запись от взлома. Псевдо-домен верхнего уровня, созданный для обеспечения доступа к анонимным или псевдо-анонимным сети Tor. Ее серверы. Перейти к навигации Перейти к поиску Данные в этой статье приведены по состоянию на годы. Ру поможет купить недорогие аналогичные лекарства в удобных вам. Оniоn p Используйте анонимайзер Тор для онион ссылок, чтобы зайти в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Hydra. Доступ к darknet с телефона или ПК давно уже не новость. Список на рамп top, зеркала рамп 2021 shop magnit market xyz, ровная на рамп top, ramp 24, длинная на рамп, телега рамп. Дети сети. Telegram боты. Нужно знать работает ли сайт. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Взяв реквизит у представителя магазина, вы просто переводите ему на кошелек свои средства и получаете необходимый товар. Зеркала рамп 2021 shop magnit market xyz, ramp не работает почему, рамп магадан сайт, рамп. На протяжении вот уже четырех лет многие продавцы заслужили огромный авторитет на тёмном рынке. Вокруг ее закрытия до сих пор строят конспирологические теории. На этой странице находится песни кавабанга, депо, колибри -, а также.

Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Есть закрытые площадки типа russian anonymous marketplace, но на данный момент ramp russian anonymous marketplace уже более 3 месяцев не доступна из за ддос атак. По слухам основной партнер и поставщик, а так же основная часть магазинов переехала на торговую биржу. Очень полезное расширение. Кузьма никишкин Rassul Bakhtiyarov cool! Нажал на иконку, ввел что нужно и все, далее все стандартно, качаем торрент) Спасибо! Ярослав Березовский Было бы очень удобно если бы в поиске сразу можно было упорядочить по раздающим, а не делать это уже после появления списка торрентов ubix hide Неплохо, провайдер забанил все зеркала, но с расширения заходит без проблем. На rutor org вас ожидает огромный выбор развлечений без каких-либо ограничений. Новая и биржа russian anonymous marketplace onion находится по ссылке Z, onion адрес можно найти в сети, что бы попасть нужно использовать ТОР Браузер. Dima Guk Быстро и удобно!) Николай Баркелай Спасибо, работает! Н.Н. Отличная штука, никуда не нужно лазить и искать! События рейтинга Были на сайте Новые пользователи olegator mordor PyotrErik DikstraFore long сычев Jack-me-google Лидеры месяца Current monthноября olegator 10,00 100 Мы в Сетке. Это достигается за счет постоянного обмена информацией между пользователями, загрузившими файл. Как попасть на russian anonymous marketplace? 1567674 Tor поисковик, поиск в сети Tor, как найти нужный.onion сайт? Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. На сайте все торренты удобно разделены по категориям и содержат подробное описание, а также отзывы, по которым можно понять предназначение и особенности файла. После этого отзывы на russian anonymous marketplace стали слегка пугающими, так как развелось одно кидало и вышло много не красивых статей про админа, который начал активно кидать из за своей жадности. Но если вы посещаете ресурс с территории России, то потребуется установить расширение для обхода блокировки. Клёво2 Плохо Рейтинг.60 5 Голоса (ов) Рейтинг: 5 / 5 Пожалуйста, оценитеОценка 1Оценка 2Оценка 3Оценка 4Оценка. Спасибо! Кратко и по делу в Telegram. Rafael Hasanov ВСЕ работало замечательнегодня УЖЕ НЕ работает забанили спасите ᚱᚨᛏᛁᛒᛟᚱ ᛟᛒᛟᛞᚱᛁᛏ Одно из немногих по настоящему полезных расширений на браузеры, твёрдая пятёрка. Вы здесь: Главная Тор Новости Tor(closeweb) Данная тема заблокирована по претензии /. Также его можно использоваться для поиска торрентов и их последующей загрузки на компьютер. Пришлось удалить, а жаль, рутор очень одубно. Игорь Томбов Конфликтует с расширением фригат. Rutor - это самый крупный торрент-трекер современности, где скачать файлы можно в один клик мыши. Arten555 работает, большое спс!