Кракен торговая kr2web in

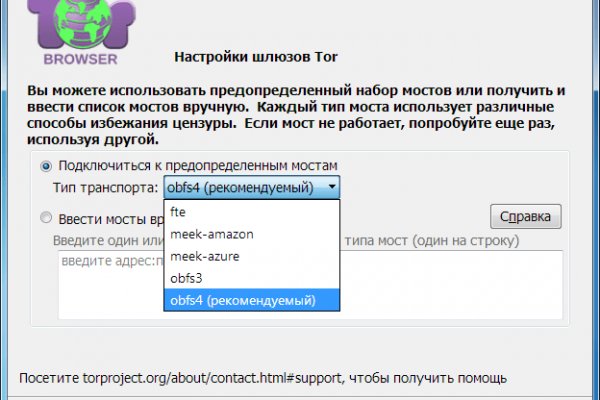

Onion - WWH club кардинг форум на русском языке verified2ebdpvms. То есть после оплаты товара средства уходят сразу же на отстой в банкинг сайта. Одним из самых простых способов войти в Мегу это использовать браузер Тор. До этого на одни фэйки натыкался, невозможно ссылку найти было. Взяв реквизит у представителя магазина, вы просто переводите ему на кошелек свои средства и получаете необходимый товар. В этом способе есть одни минус, который кому- то возможно покажется пустяком, а кому-то будет сильно мешать. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Официальные ссылки на Мегу Пользователям портала Мега зеркало рекомендуется сохранить в закладки или скопировать адрес, чтобы иметь неограниченный доступ к порталу. Onion - TorSearch, поиск внутри.onion. IP адрес сервера: kraken Имя сервера: apache/2.2.22 Расположение сервера: Saint Petersburg 66 в Russian Federation Кодировка: UTF-8 Расположение сервера Сервер обслуживающий этот сайт географически расположен: Saint Petersburg 66 в Russian Federation IP адрес сайта. Система рейтингов покупателей и продавцов (все рейтинги открыты для пользователей). Onion - the Darkest Reaches of the Internet Ээээ. Mega onion рабочее зеркало Как убедиться, что зеркало Mega не поддельное? ОМГ официальный Не будем ходить вокруг, да около. Турбо-режимы браузеров и Google Переводчик Широко известны способы открытия заблокированных сайтов, которые не требуют тор установки специальных приложений и каких-либо настроек. Во-первых, в нём необходимо вручную выбирать VPN нужной страны. Встроенный в Opera сервис VPN (нажмите). Веб-сервисы По степени удобства веб-сервисы, предлагающие открытие заблокированных сайтов через прокси-серверы, не сильно отличаются друг от друга. Переходник. Крупнейшая онлайн-площадка по продаже наркотиков прекратила свою. последние новости Гидра года. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте. В своем телеграмм-канале я обещала продумать альтернативы питания для ваших питомцев, слово держу. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Заходите через анонимный браузер TOR с включенным VPN. Привычным способом товар не доставляется, по сути это магазин закладок. Так же попасть на сайт Hydra можно, и обойдясь без Тора, при помощи действующего VPN, а так же если вы будете использовать нужные настройки вашего повседневного браузера. Поисковики Настоятельно рекомендуется тщательно проверять ссылки, которые доступны в выдаче поисковой системы. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. Основные html элементы которые могут повлиять на ранжирование в поисковых системах. Главное зеркало: mega555kf7lsmb54yd6etzginolhxxi4ytdoma2rf77ngq55fhfcnyid. Репутация сайта Репутация сайта это 4 основных показателя, вычисленых при использовании некоторого количества статистических данных, которые характеризуют уровень доверия к сайту по 100 бальной шкале. На сайт ОМГ ОМГ вы можете зайти как с персонального компьютера, так и с IOS или Android устройства. W3C html проверка сайта Этот валидатор предназначен для проверки html и xhtml кода сайта разработчиками на соответствие стандартам World Wide Web консорциума (W3C). Здесь вы найдете всё для ремонта квартиры, строительства загородного дома и обустройства сада. Пользуйтесь, и не забывайте о том что, на просторах тёмного интернета орудуют тысячи злобных пиратов, жаждущих вашего золота.

Кракен торговая kr2web in - Кракен шеринг

На ранней стадии зависимости больного еще можно избавить от некоторых патологий, избавить от абстиненции и максимально стабилизировать его психическое и физическое состояние. Нужно обратиться к специалистам. Лечение ОТ мефедрона Стадии мефедроновой зависимости На первом этапе зависимый не считает себя таковым. Зависимость болезнь хроническая, неизлечимая и рецидивирующая. Однако, все они знали, что за радостью наступает грусть и упадок сил, то есть абстинентный синдром. Клинический психолог, который поможет обратить внимание на причины болезни и найти силы к мотивации на успешное излечение. Врачи отмечают печальный факт: люди, систематически принимающие мефедрон, редко живут дольше четырех лет. В состоянии постоянного употребления и нарастания толерантности возможность смерти от остановки сердца или инсульта возрастает многократно. Зависимый постепенно становится маргиналом, не способным совершить какое-либо действие без очередной дозы. Его классические симптомы таковы: Состояние депрессии и повышенный уровень тревожности. Третья стадия самая тяжелая -наркоман уже не может жить без очередной дозы, при этом эйфории при употреблении наркотика уже практически нет. Местные жители жевали листья ката для улучшения настроения и повышения работоспособности. Во-вторых встречи со старыми друзьями обязательно приведут к новой дозе. Далее в зависимости от результата проверка крови. Мефедрон чаще всего белого цвета, но иногда после изменения формулы может иметь серый или коричневый оттенок. Давайте разберемся в чем опасность наркотика и как распознать, что близкий человек попал в беду. В клинике используются препараты, которые невозможно приобрести в аптеке, принимать их нужно только под контролем врача. Коварство синтетического наркотика заключается в том, что даже один миллиграмм вещества может привести к передозировке и летальному исходу. Реже препарат вводится внутривенно. Разовую дозу употребления мефедрона можно выявить в крови в течение 48 часов после приема вещества. Мука сленговое название среди молодежи. В лучшем случае может случиться отравления, в худшем остановка сердца. Наркоману настолько страшно остаться без дозы, что в состоянии абстиненции он готов практически на все, чтобы ее получить. Начал производится еще в начале 20 века, но в широкую продажу поступил в 2003 году. Самые очевидные и деструктивные последствия выглядят так: хроническая нарастающая апатия; социальная дезориентация; мысли о суициде; агрессивное и неадекватное поведение; потеря мотивации и жизненных ориентиров. Сочетание мефедрона с другими препаратами Предугадать реакцию организма на сочетание мефедрона с другими веществами крайне сложно. . Зависимый переходит от интерназального применения к инъекционному, увеличивает дозировку вещества. Однако, экспресс-тест из аптеки не всегда дает точный результат. Внимание! Использование сильнодействующих препаратов. Время действия Срок действия мефедрона не так уж велик до 5 часов. Если у вас возникли проблемы, пожалуйста, воспользуйтесь формой обратной связи. Родственники, к сожалению, не могут адекватно реагировать на изменения в поведении близкого и нередко лишь усугубляют ситуацию. Данные признаки срочный повод бить тревогу и обращаться за помощью. Лечение наркомании Зависимость от мефедрона Зависимость от данного наркотика развивается быстро, при внутривенном способе введения с первого раза. Всего миллиграмм мефедрона может привести к летальному исходу вследствие передозировки. Сколько держится в моче Средний срок обнаружения мефедрона при единичном случае употребления в моче составляет до 48 часов. Нажмите здесь, чтобы ознакомиться с условиями, тарифами и ценами на лечение Лечение зависимости от мефедрона Лечение зависимости от мефедрона требует комплексного подхода к терапевтическому вмешательству.

Ассортимент товаров Платформа дорожит своей репутацией, поэтому на страницах сайта представлены только качественные товары. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. Yandex проиндексировал 5 страниц. Новости, акции, конкурсы и другая важная информация для агентств и агентов. Onion/ - Blockchain пожалуй единственный онлайн bitcoin-кошелек, которому можно было бы доверить свои монетки. Объявления о своих услугах размещают многие талантливые дельцы. Омг ссылка опубликована у нас на сайте и продвигается как отдельный проект. Недавно починили работу чата. Эта акция была проведена совместно с федеральной криминальной полицией Германии, которая во вторник отключила серверы omg в Германии и конфисковала биткоины на сумму 25 млн долларов.&quoвать. Omg omg onion площадка Omg omg onion сайт is quite young. Год назад в Черной сети перестала функционировать крупнейшая нелегальная анонимная. Оригинальный сайт: ore (через TOR browser) / (через Тор) / (онион браузер).Сборник настоящих, рабочих ссылок на сайт мега в Даркнете, чтобы вы через правильное, рабочее зеркало попали на официальный сайт Меги. Операция против "Гидры" была совместной инициативой министерства юстиции США, Федерального бюро расследований, Управления по борьбе с наркотиками, налогового управления США по уголовным расследованиям и службы расследований национальной безопасности. Даже на расстоянии мы находим способы оставаться рядом. Add balance on ОМГ Our site accepts bitcoin as payment, but will soon start accepting Monero for lightning-fast replenishment. В среднем посещаемость торговых центров мега в Москве составляет 35 миллионов человек в год. Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Ч Архив имиджборд. Как бы то ни было, теперь американские власти обвиняют его в сговоре с целью продажи наркотиков и в отмывании денег. Данное количество может быть как гарантия от магазина. Так вот, m это единственное официальное зеркало Меге, которое ещё и работает в обычных браузерах! The omg сайт is undergoing lightning-fast fixes and work on bugs. The average registration time on the omg сайт takes one minute. Населен русскоязычным аноном после продажи сосача мэйлру. Управление по контролю за иностранными активами (ofac) министерства финансов США назвало площадку "раем для киберпреступников".Судя по всему, немецкие сервера, на которых работала "ОМГ арендовала компания Павлова. Семье Павлова принадлежит хостинг-провайдер из Череповца "Промсервис который, по данным минюста США, работал под разными коммерческими именами (в том числе 4x4Host). Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Ранее полиция Германии сообщила об изъятии серверов, которые обеспечивали работу даркнет-ресурса omg. Onion URLов, проект от админчика Годнотабы. According to surveys of омг омг даркнет users in the CIS, 90 believe that the omg darkmarket is made ideal in terms of security and convenience. Плюс в том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого. Onion сайтов в сети Tor. Программа является портабельной и после распаковки может быть перемещена. Omgomg сайт news сайт OMG Our omg сайт is constantly working on updates, this week we were able to fix the transfer of bitcoins to the omg сайт, as well as the chat, which began to work stably and anonymously on omgomg. Похожие. Об этой истории подробно писала Русская служба Би-би-си.

Mega вход Как зайти на Мегу 1 Как зайти на мегу с компьютера. Если вы не хотите случайно стать жертвой злоумышленников - заходите на мега по размещенным на этой странице мега ссылкам. Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. На создание проекта, как утверждал Darkside в интервью журналу. И постоянно предпринимают всевозможные попытки изменить ситуацию. Можно добавлять свои или чужие onion-сайты, полностью анонимное обсуждение, без регистрации, javascript не нужен. Это больная тема в тёмном бизнесе. Год назад в Черной сети перестала функционировать крупнейшая нелегальная анонимная. Лишь после полной оплаты штрафа продавец сможет вернуться на площадку. Onion - MultiVPN платный vpn-сервис, по их заявлению не ведущий логов. Респект модераторам! Им оказался бизнесмен из Череповца. В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. Сайты сети TOR, поиск в darknet, сайты Tor. Ссылки на главной странице Отношение исходящих ссылок к внутренним ссылкам влияет на распределение веса страниц внутри сайта в целом. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте. Обратные ссылки являются одним из важнейших факторов, влияющих на популярность сайта и его место в результатах поисковых систем. Onion - Onion Недорогой и секурный луковый хостинг, можно сразу купить onion домен. И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. Программа распространяется бесплатно и не требует глубоких знаний. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Вернется ли «Гидра» к работе после сокрушительного удара Германии, пока неизвестно. Ну, вот OMG m. Населен русскоязычным аноном после продажи сосача мэйлру. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии. Union, например ore или новое зеркало, то вы увидите кракен ненастоящий сайт, так как у Mega Url правильная доменная зона. Фарту масти АУЕ! Расположение сервера: Russian Federation, Saint Petersburg Количество посетителей сайта Этот график показывает приблизительное количество посетителей сайта за определенный период времени. ОМГ официальный Не будем ходить вокруг, да около. У каждого сайта всегда есть круг конкурентов, и чтобы расти над ними, исследуйте их и будьте на шаг впереди. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Правильная! Onion/ - Dream Market европейская площадка по продаже, медикаментов, документов. Относительно стабилен. Расследование против «Гидры» длилось с августа 2021. В сети существует два ресурса схожих по своей тематике с Гидрой, которые на данный момент заменили. Видно число проведенных сделок в профиле. Еще одной отличной новостью является выпуск встроенного обменника. Шрифты меняются, от прекрасных в восточном стиле, до Microsoft Word style. Это говорит о систематическом росте популярности сайта. Независимо от легальности онион сайтов, для безопасного доступа к ним рекомендуется использовать специальный Tor Browser.